INTRODUCTION

La SARL, société à responsabilité limitée, est la forme la plus simple de société. C’est la société commerciale la plus courante en France. Elle est simplement dirigée au quotidien par un·e gérant·e (associé·e ou non, minoritaire ou majoritaire) et par une assemblée générale annuelle qui rassemble les différent·e·s associé·e·s, pour valider les comptes et décider de la répartition des bénéfices.

Pour créer une SARL, il est nécessaire d’être au moins deux associé·e·s. Si vous souhaitez vous lancer seul·e, vous devez créer une EURL. Cette forme de société fonctionne de la même manière que la SARL.

Ce guide a pour but de vous présenter les différentes caractéristiques de la SARL pour que vous puissiez vous orienter vers la forme juridique qui convient le mieux à votre projet.

N'hésitez pas à consulter nos différents guides sur les autres formes juridiques afin d'opter pour le meilleur choix possible.

CARACTERISTIQUES

CARACTERISTIQUES

Généralités

La SARL s’adapte à divers profils car elle propose une organisation et une gestion simplifiées.

- Entre 2 et 100 associés

- Capital social d’au moins 1€

- 20% doivent être libérés à la création

- Les 80% restants doivent être libérés dans les 5 ans après l’immatriculation

- Chaque année, une assemblée générale doit être tenue

- Le·la gérant·e est obligatoirement une personne physique

- Le·la gérant·e est responsable pour ses fautes de gestion

- Le·la gérant·e est responsable pénalement et civilement

- La cession de la SARL se fait par cession des parts sociales et est soumise à l’agrément des autres associé·e·s

Responsabilité des associés

Pour les associé·e·s d'une SARL, la responsabilité est limitée aux apports, leur patrimoine personnel n'est pas lié à celui de l'entreprise.

Cela signifie que, pour chaque associé·e, le risque financier se limite à la somme qu'il·elle aura investi dans la société.

La responsabilité civile et pénale des gérant·e·s de SARL peut également être engagée en cas de faute de gestion.

Régime fiscal

Imposition sur le résultat

Le régime fiscal des SARL est l’impôt sur les sociétés (IS).

Les SARL de moins de 5 ans peuvent cependant choisir d'opter pour l'imposition sur le revenu (IR). Ce régime fiscal nécessite tout de même de répondre à certaines conditions :

- Exercer à titre principal une activité industrielle, commerciale, artisanale, agricole ou libérale

- Avoir un effectif n'excédant pas 50 salarié·e·s

- Réaliser un chiffre d’affaires annuel ou un total de bilan inférieur à 10 millions d'euros

- Ne pas être côté en bourse

- Avoir des droits de vote détenus, à hauteur de 50% au moins, par une ou des personnes physiques et à hauteur de 34% au moins, par une ou plusieurs personnes ayant la qualité de dirigeant·e·s.

Cette demande est valable sur 5 années et n'est pas renouvelable.

Imposition sur les dividendes

Les dividendes distribués aux associé·e·s doivent être mentionnés sur la déclaration annuelle de revenus dans la catégorie “revenus mobiliers”. Depuis 2018, les dividendes sont imposés à un taux fixe de 30%. Ce taux comprend l’impôt sur le revenu et également les prélèvements sociaux.

Régime social

Gérant majoritaire (plus de 50% de capital)

Considéré comme un travailleur indépendant et donc rattaché au régime des indépendants de la Sécurité Sociale.

Gérant minoritaire ou non associé (moins de 50% du capital)

Considéré comme un assimilé-salarié et donc rattaché au régime général de la Sécurité Sociale. Il·elle bénéficie des mêmes prestations qu’un·e salarié·e, exceptée l’assurance chômage.

Gestion et cession

Gérant de la SARL

Il·elle est le·la représentant·e légal·e de la société. Il·elle est investi·e des pouvoirs les plus étendus et en charge des décisions de gestion courante. L’étendue des pouvoirs du·de la gérant·e est définie dans les statuts.

Une assemblée générale est nécessaire en cas de décision dépassant l’autorité du·de la gérant·e. La modification des statuts implique également une assemblée générale. Certaines décisions, même si elles peuvent être prises par le·la gérant·e seul·e, doivent obligatoirement être approuvées par les associé·e·s (transfert de siège social, augmentation de capital ou approbation de comptes par exemple).

Cession et transmission des parts sociales

- Cession entre associé·e·s : libre, sauf clause d'agrément

- Cession vers un tiers : nécessite l’approbation de la majorité en nombre des associé·e·s représentant au moins la moitié des parts sociales. Les statuts peuvent prévoir une majorité plus forte. En revanche, la cession aux conjoint·e·s, ascendant·e·s ou descendant·e·s est libre

- Transmission par décès : librement transmissibles par voie de succession, sauf clause restrictive des statuts

LA REDACTION DES STATUTS

LA REDACTION DES STATUTS

Mentions obligatoires

- Forme de la société́

- Objet social

- Dénomination sociale

- Siège social

- Durée (99 ans maximum)

- Montant du capital social

- Catégories d'apport

- Identité des apporteurs et leur apport

- Droits et obligations attachés aux parts sociales ou actions

- Modalités de convocation et d'information des actionnaires ou associés

- Modalités de répartition des résultats et de constitution des réserves

- Modalités des comptes annuels

- Conditions de dissolution, et de transformation

Mentions facultatives

- Nomination d’un·e commissaire aux comptes

- Conditions de cession des parts sociales

- Dirigeant·e(s)

A savoir

La modification des statuts d’une SARL entraîne obligatoirement un coût et des formalités administratives. Il est donc important de bien rédiger les statuts à la création afin d’éviter au maximum d’avoir recours à une modification statutaire.

Il est conseillé de rédiger des statuts les plus simples possibles afin de ne pas se retrouver dans une situation complexe par la suite.

Il est également conseillé de ne pas opter pour des associé·e·s égalitaires. Cela implique que chaque décision soit approuvée par tou·te·s les associé·e·s et cela peut mener à des situations sans issue.

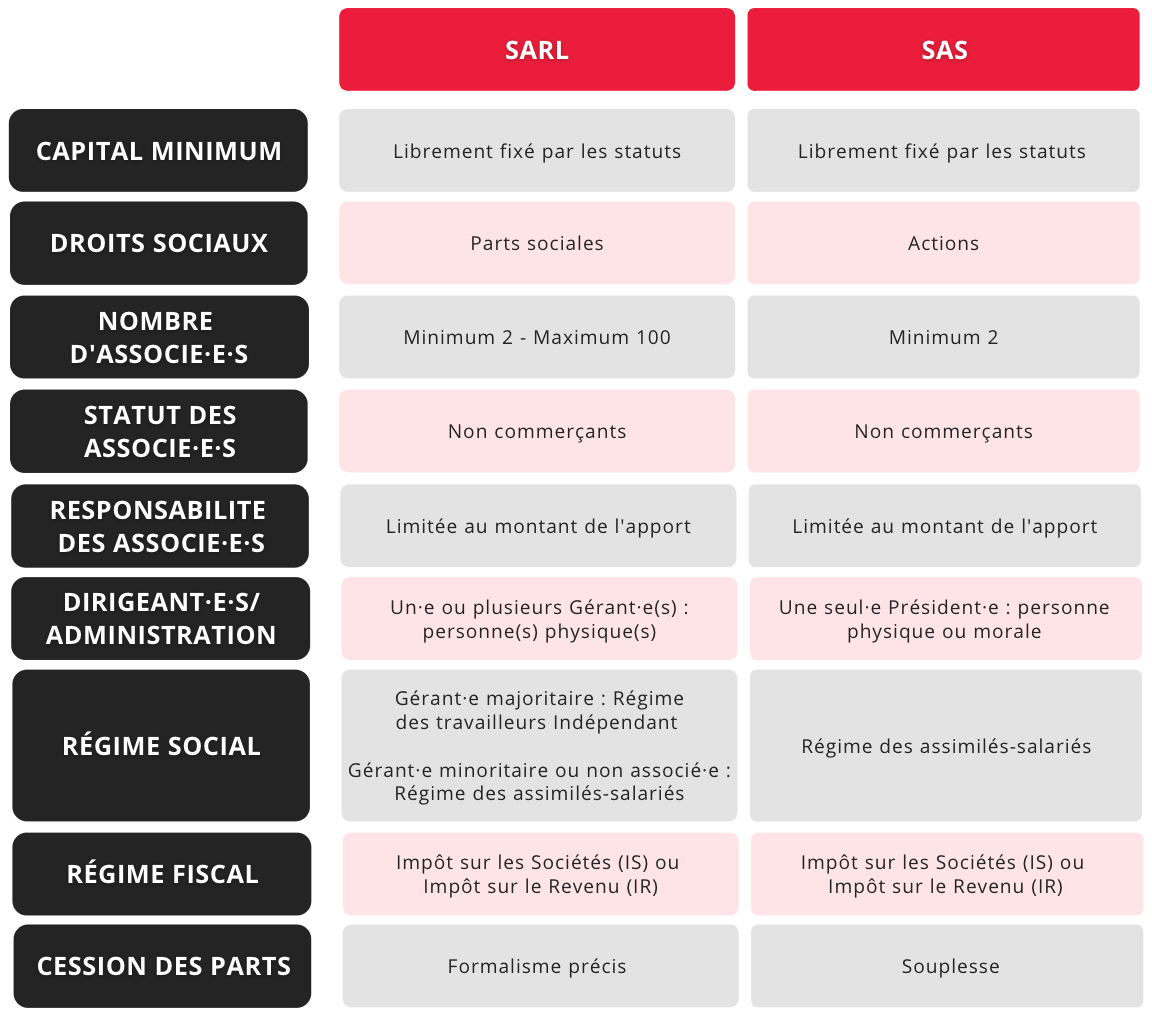

COMPARAISON SARL/SAS

COMPARAISON SARL/SAS

LES ETAPES DE CREATION

LES ETAPES DE CREATION

La rédaction des statuts

Le dépôt de capital social s'opère par la remise de fonds promis par un·e associé·e. Sauf stipulation contraire, le dépôt peut prendre la forme suivante :

- Chèque de banque émis par un établissement bancaire domicilié en France

- Virement bancaire

- Espèces

Les fonds doivent être déposés dans les 8 jours de leur réception, sur un compte bloqué ouvert au nom de la SARL en formation auprès d'un des dépositaires suivants :

- Une banque

- La Caisse des dépôts et consignations (CDC), si les fonds ne dépassent pas 15 000 €

- Un·e notaire

La production des justificatifs

La constitution d’une SARL nécessite de produire un certain nombre de documents dont notamment la déclaration de non-condamnation, l’attestation de filiation, la déclaration des bénéficiaires effectifs, le justificatif d’occupation des locaux, etc.

Le dépôt de l’annonce légale

Un avis de constitution de la société doit être publié dans un journal d'annonces légales (JAL). Ce dernier délivrera une attestation de parution.

La demande d’immatriculation

Le dossier complet peut être transmis directement auprès du Greffe compétent, en ligne ou sur place directement. Le dossier doit absolument être complet pour que la demande d’immatriculation aboutisse.

Pro Démarches prend en charge toutes vos formalités de création de société. Nous générons pour vous des statuts personnalisés, les pièces annexes et la liste des justificatifs nécessaires. Nous publions l’annonce légale, constituons avec vous un dossier complet et effectuons la demande d’immatriculation auprès du service compétent.